Fjármagnstekjuskattur og samhengi hlutanna

Það eru tvær hliðar sem bera hæst í umræðunni um fjármagnstekjuskatt á Íslandi. Annars vegar snýst umræðan um skattbyrði fjármagnstekna samanborið við tekjuskatt einstaklinga og því haldið fram að skattbyrði fjármagns sé mun minni en launa. Hins vegar um að íslenskur fjármagnstekjuskattur sé lágur í norrænum samanburði. Hér verður vikið að báðum hliðum málsins.

Er skattbyrði fjármagns minni en launa?

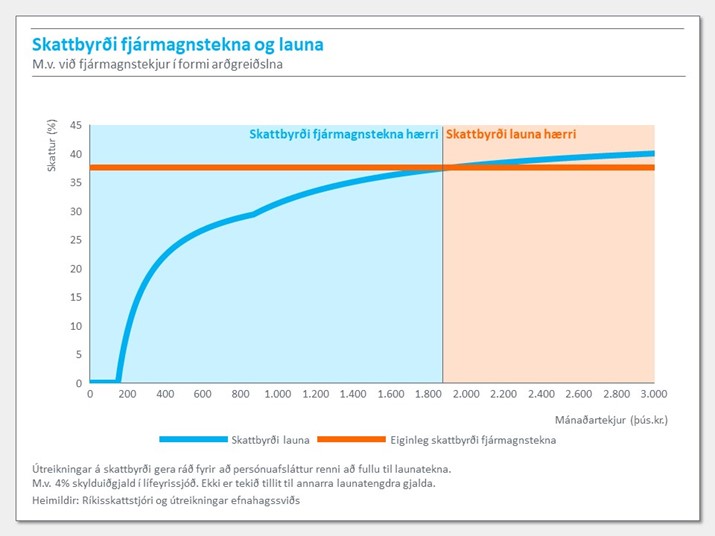

Skattbyrði launatekna og fjármagnstekna eru alla jafna bornar saman miðað við skattprósentur þessara tveggja skattstofna, þ.e. 22% á fjármagnstekjur og 36,94% og 46,24% á tekjuskatti einstaklinga. Út frá þessum samanburði mætti halda að umtalsvert skattahagræði fælist í því að fá greiddar fjármagnstekjur frekar en launatekjur. Það er þó ekki alveg svo einfalt.

Í fyrsta lagi þarf að taka tillit til persónuafsláttar en hann gerir það að verkum að hver og ein upphæð launa ber sérstaka skattprósentu í raun og veru. Þannig borgar einstaklingur með 300 þúsund krónur í mánaðarlaun tæp 18% í tekjuskatt að teknu tilliti til persónuafsláttar, á meðan einstaklingur með 700 þúsund krónur í mánaðarlaun greiðir 28% í skatt. Þannig eykst skattbyrði eftir því sem tekjur einstaklinga aukast og auðvitað enn frekar þegar tekjur ná efra skattþrepi.

Í öðru lagi gleymist sú staðreynd að arður er greiðsla fyrirtækis til eigenda sinna og að fyrirtæki geta ekki greitt út arð nema hagnaður sé af rekstri. Af hagnaðinum greiða fyrirtækin að jafnaði 20% tekjuskatt – að teknu tilliti til þessa er eiginleg skattbyrði arðgreiðslna því 37,6% en ekki 22%.

Sé þetta borið saman við skattbyrði launa er ljóst að lítið skattalegt hagræði felst í því að greiða sér út arð frekar en laun fyrr en laun hafa náð 1,9 milljón króna á mánuði líkt og sést á neðangreindri mynd.

Hér er þó ekki tekið tillit til launatengdra gjalda. Að teknu tilliti til slíkra gjalda er hagræðið meira en á móti er þó verið að fórna ýmsum áunnum réttindum launafólks. Í ljósi þessa ættu þeir sem tala fyrir hækkun fjármagnstekjuskatts fremur að berjast fyrir lækkun launatengdra gjalda eins og tryggingagjaldi sem leggst beint á launagreiðslur fyrirtækja. Slík lækkun kæmi auk þess ekki niður á réttindum launafólks.

Er fjármagnstekjuskattur hér á landi mun lægri en á Norðurlöndunum?

Því er iðulega haldið fram að fjármagnstekjuskattur hér á landi sé lágur í norrænum samanburði. Sé horft til strípaðra skattprósenta er það rétt. Hins vegar eru frádráttarliðir frá stofni fjármagnstekjuskatts og undanþágur sem skipta hér höfuðmáli, óhætt er að segja að fjármagnstekjuskattskerfi hinna Norðurlandanna séu almennt mun flóknari en það íslenska.

Í Danmörku, Noregi og Svíþjóð eru vaxtagjöld t.a.m. frádráttarbær gagnvart fjármagnstekjum. Ekki á Íslandi. Eðli máls samkvæmt er skattstofninn því lægri í þessum löndum en við samsvarandi aðstæður hér á landi. Að fleiru er að huga, í Noregi er aðeins tekinn skattur af ávöxtun sem er umfram ávöxtun ríkisbréfa, þ.e. svokallaða áhættulausa ávöxtun. Í Danmörku má einnig draga neikvæðar fjármagnstekjur frá skattstofni til útsvars og í Finnlandi er aðeins lagður fjármagnstekjuskattur á 85% arðgreiðslna frá skráðum fyrirtækjum.

Af ofangreindu má vera ljóst að strípaðar skattprósentur segja ekkert til um það hvort íslenskur fjármagnstekjuskattur sé lágur í norrænum samanburði.

Hækkum ekki skatta enn frekar

Mikilvægt er að þeir sem tala fyrir frekari skattahækkun fjármagnstekna taki allar breytur inn í myndina. Fyrir flesta er skattbyrði ekki minni á arðgreiðslur en á laun. Aftur á móti eru ýmis launatengd gjöld eins og tryggingagjaldið til þess fallið að hagræðið getur verið meira. Þá er norrænn samanburður á skattprósentum fjármagnstekna ómarktækur og flækjustigið þar mun meira. Íslensk stjórnvöld hækkuðu fjármagnstekjuskatt úr 20% í 22% árið 2018 undir því yfirskyni að skattstofninn yrði endurskoðaður. Nú rúmlega ári síðar hefur slík endurskoðun ekki farið fram. Mikilvægt er að stjórnvöld skapi rými til að lækka skatta og draga úr launatengdum gjöldum – nú er rétti tíminn.

Sjá nánar: